Приглашенный автор Гленн Келман (Glenn Kelman) является генеральным директором компании Redfin, которая занимается онлайн-операциями с недвижимостью, и цель которой состоит в том, чтобы предоставить потребителям всю необходимую информацию и сервисы, которыми до этого владели лишь агенты.

Ранее он был соучредителем компании Plumtree Software, которая вышла на IPO в 2002 году, а сейчас является частью корпорации Oracle. Ниже он делится важными вопросами, которые задавали ему инвесторы во время очередного раунда привлечения финансирования.

Для стартапов Рождество обычно наступает в ноябре. В сентябре партнеры возвращаются из отпусков, а предложения закрываются на несколько месяцев позже. В связи с финансовым кризисом [оригинальная статья опубликована в 2009 году – прим. перев.], привлечение капитала пришлось приостановить до конца года, поэтому ноябрь 2009, вероятно, будет особенно напряженным.

Redfin является одной из компаний, недавно успешно завершивших очередной раунд инвестирования. Этот процесс [привлечения венчурного финансирования] уже изменил образ нашего мышления настолько, что теперь мы думаем не о том, как выжить, а о том, как стать действительно значимыми. Любой стартап может попробовать себя в нашей роли, независимо от того, нуждается он в инвестициях или нет, если попытается ответить на основные вопросы, которые венчурные капиталисты задавали нам.

Венчурные капиталисты задают хорошие вопросы. Они [инвесторы] не имеют отношения к неверным решениям, которые вы принимаете, их не трогает глубинный смысл вашей миссии, к тому же, они меньше вас волнуются о том, что в случае промаха вы можете обанкротиться. Инвесторы рассматривают вас в совокупности с другими компаниями, которые они уже видели. Они отбирают все ценное из разных компаний, чтобы создать свой идеальный, прибыльный бизнес-механизм. И поскольку ставки высоки, в целом такой философский подход обычно приводит к определенным действиям.

Ниже представлен список вопросов, заданных венчурными инвесторами представителям компании Redfin и заставивших нас взглянуть на свой бизнес с другой стороны.

1. Каков ваш смертный грех?

Ролоф Бота (Roelof Botha), венчурный инвестор компании Sequoia, сказал, что он инвестирует только в те компании, которые позволяют своим потребителям побаловать себя одним из семи смертных грехов. Он перечисляет их на одном дыхании. «Вам не нужно создавать продукт, которым люди хотели бы пользоваться, вы должны создавать продукт, которым они никак не могут прекратить пользоваться», — говорит Ролоф.

2. Где же реальные деньги?

Внимание венчурных капиталистов к размеру рынка заставило нас осознать, что половина нашего потенциального дохода находится на восьми рынках, на которые мы уже вышли. Они спросили нас: «Какой смысл торопиться выходить на рынок Орландо, если вы не заняли даже 1% рынка здесь, в Кремниевой Долине?»

Хороший вопрос. Стартап, который лишь 18 месяцев получает реальные доходы, похож на Вэла Килмера в одной из сцен фильма Схватка, когда у его героя было всего 80 секунд, чтобы достать облигации из бронированного автомобиля. Как поражается детектив в следующей сцене фильма: «Они [преступники] не обратили внимания на мелкие купюры». Вот, как нужно работать с целевым рынком: быть не только жадными, но и дисциплинированными. Времени мало.

3. Как просчитывается ваша юнит экономика?

Финансовая отчетность за каждый месяц не может показать, как будет выглядеть малый бизнес, когда он вырастет. Конечно, мы должны учитывать все постоянные расходы, например, сколько мы тратим на инженеров или реализацию сервисов. Но важнее уяснить, получаем ли мы больше денег от клиента, чем тратим на его привлечение и обслуживание. Таким образом, чтобы увидеть, заработает ли бизнес в крупном масштабе, венчурные капиталисты для начала хотят понять, насколько хорошо он работает в малом.

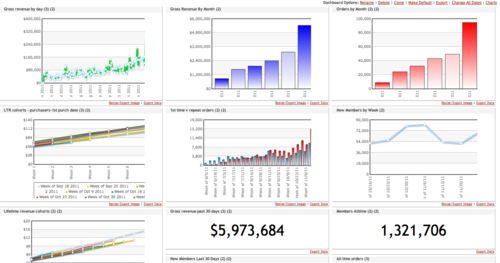

Для нас это означало, что мы должны были объяснить, какую прибыль Redfin получил этим летом c покупки одного дома, с учетом расходов по каждой транзакции: сколько мы потратили на маркетинг, чтобы привлечь покупателей (27$); на получение локальных данных (153$); на обслуживание клиентов (2 906$) и так далее. Также мы посчитали, какая доля ежегодного дохода приходится на каждого уникального (в рамках месяца) посетителя.

Мы знали объемы нашей прибыли и прежде, но ранее никогда не проводили анализ этого показателя в наиболее удобном для восприятия формате. Это важно. Числа ни о чем вам не говорят, если они недостаточно понятны, чтобы на их основании можно было как-то реагировать; полузащитник с простой тактикой может моментально реагировать по ходу игры: ему не нужно обдумывать свои действия. Когда мы поняли, что это крупное число — сумма, которую мы потратили на создание нашей команды по обслуживанию клиентов, наш фокус изменился. Мы стали больше интересоваться тем, насколько хорошо мы сформировали эту команду и насколько успешно мы инвестировали деньги в ее благополучие.

4. В чем причина сложившейся ситуации?

Презентация для инвесторов состоит по большей части из растущих графиков по два на каждый слайд (чтобы рост выглядел внушительнее). Мы считали, что единственная реакция, которую может вызвать наша презентация – восхищение. Но Ролоф попросил нас для каждого из графиков обозначить то, что в статистике называется «событием-причиной», объясняющим сложившуюся ситуацию.

Какие перемены в нашем бизнесе привели к повышению дохода? Мы утверждали, что публикация отзывов от агентов стала причиной повышения конверсии. Но когда мы проанализировали наши показатели, оказалось, что событие, в действительности повлиявшее на рост конверсии, произошло за месяц до того – им стало появление на сайте неограниченных «виртуальных экскурсий» по продаваемым домам. Понимание трендов, лежащих в основе тех или иных масштабных изменений, помогает вам выяснить, что в действительности приводит к развитию бизнеса. Без проведения подобного анализа, можно считать, что вам просто везет.

5. Почему вы не можете развиваться быстрее?

Самый важный вопрос, который задают инвесторы — что мешает вашей компании развиваться быстрее. Сначала я подумал, что это какое-то требование, замаскированное под риторический вопрос, попытка заставить нас пообещать больше, чем мы реально можем сделать. Но когда я стал раздражаться, Дэвид Цзе (David Sze), представитель компании Greylock, сказал: «Мы не просим тебя лгать». Он на самом деле просто хотел знать, в чем заключался ограничивающий фактор.

Мы выдавили из себя несколько неуверенных ответов: «Мы поставили в приоритет прибыль, а не рост». «Мы хотели быть реалистами». Тогда Саша Айкин (Sasha Aickin) из Redfin спокойно указал на линию численности сотрудников по нашим прогнозам и сказал, что нашим ограничивающим фактором является, вероятно, то, как быстро мы можем нанять первоклассных специалистов по работе с недвижимостью. Мы вернулись с того собрания и начали думать о расширении найма специалистов.

6. Каковы факторы, ускоряющие прогресс?

Легко вырасти на 300% в первый год или два вашей работы, когда вы начинаете с нуля и люди только узнают о вашем сервисе. Но настоящий гигант отличается от остальных компаний тем, что он продолжает расти в таком же темпе на четвертом, пятом году своей работы и далее. Когда Рид Хоффман (Reid Hoffman) посмотрел на Redfin, его первым вопросом был, есть ли у нашего бизнеса «ускоряющие факторы», при которых рост порождает еще больше роста. Для Amazon вторую стадию роста ускорили отзывы о продукции и анализ персонализированной истории покупок первых пользователей. Для Facebook и Twitter фактором роста является то, что само сообщество постоянно привлекает новых пользователей. Для таких компаний как Zappos и, будем надеяться, Redfin будут работать личные рекомендации и рассказы об уровне нашего обслуживания клиентов. Такой подход заставил Redfin сосредоточиться на наших наиболее стабильных конкурентных преимуществах: не на удобстве использования сайта как таковом, а на данных, которые мы получаем от посетителей сайта, и восторженных отзывах от тех посетителей, которые стали нашими клиентами.

7. Каков рецепт вашего «секретного соуса»?

Один из крестных отцов венчурного капитала, как нам сообщили, одержим «секретным соусом». Человек, очевидно, лет 20 не клал майонез в свой сэндвич. Поэтому при подготовке к встрече с ним мы думали обо всех технологиях, которые только могли реализовать. Раньше я всегда полагал, что это не проблема. Ботаники вроде меня верят в то, что «в ланче главное — мясо, а не соус к нему»; мы просто стараемся сосредоточиться на главных проблемах и бежать быстрее наших конкурентов. С такой позиции даже Google уступил бы свою долю рынка конкурентам, если бы на пару лет прекратил создавать новые сервисы. Но в то время как Redfin продолжает неуклонно расти, предоставляя возможность пользователям фильтровать поиск недвижимости по наличию бассейна или парковки, давление на нас, заставляющее создать что-то особенное, помогло нам пересмотреть свои приоритеты, изменяющие правила игры, на которые в прошлом мы не обращали внимания. Мы надеемся придумать что-то действительно грандиозное в 2010 году.

8. Как вы побеждаете?

Постоянные мысли о мировом господстве в конечном счете могут привести к головокружению. Обычно я проживаю свой день, ограничивая свой ход мысли тем, как обслужить следующих нескольких клиентов или увеличить доход в ближайшие несколько месяцев. Это означает, что хотя историю нашей победы я должен знать наизусть, все чаще в моем подсознании появляется навязчивая идея о том, что я иду по ложному пути.

Но суть работы генерального директора заключается в том, чтобы рассказать эту историю всем, кто будет слушать, с каждым разом делая ее все лучше. Если вы привлекаете венчурный капитал, ваша история может звучать весьма неправдоподобно и включать в себя вещи настолько нелогичные, что о них даже неловко говорить вслух. Репетиция всего рассказа, безусловно, выявит пробелы в сюжете.

Просто попытайтесь, например, с невозмутимым видом сказать, как Redfin идет к успеху: мы получаем самые точные данные и создали лучший веб-сайт по работе с недвижимостью (возможно). Мы нанимаем наших собственных агентов и платим им для того, чтобы сосредоточиться не на продажах, а на удовлетворении клиентов (это немного странно, но, почему бы и нет?). Клиенты ценят эту разницу и в массовом порядке увольняют своих традиционных агентов, которые посылали им по бутылке вина каждое Рождество на протяжении 10 лет, и благодаря этому мы обрабатываем 20% всех ценных сделок с недвижимостью (не может быть!).

Может. Трудно выразить, как сильно урегулирование всех этих вопросов помогло Redfin победить все наши потаенные страхи. Конечно, мы и раньше догадывались об этих проблемах, но мы существовали в экспериментальном состоянии, не признавая этого. Недели ушли у нас на размышления о том, что мы должны сделать, чтобы достичь задуманного успеха: выбрать красную таблетку, укрыться от холода шкурой ТонТона (как придумал Хан Соло из «Звездных Войн»), хакнуть Кобаяси Мару. В истории компании существует всего несколько моментов, когда она настолько осознанно прокладывала свой путь. Словно поправившийся пациент, который пережил все, что только могла сделать с ним болезнь, мы также намерены максимально использовать наше перерождение.

Мы попросили Дмитрия Калаева, директора акселерационных программ ФРИИ, прокомментировать материал с точки зрения российских реалий инвестирования в венчурные проекты:

На мой взгляд, на разных стадиях инвестирования разные вопросы являются приоритетными. Например, на стадии, когда нет оборота и продукт находится в процессе разработки, важны вопросы: кто в команде, что их мотивирует, почему именно эта команда «порвет» рынок. На всех стадиях важен вопрос «насколько большой это рынок».

Фактически, если рынок маленький, то нет никаких шансов построить большую компанию. Например, для ФРИИ минимальный приемлемый уровень – компания с доходом в 300 млн. руб., а это значит, что рынок должен быть больше 1 млрд. руб. На каждом этапе важно уточнять размер рынка т.к. появляются конкуренты, возникает понимание что кто-то «не наш клиент». По опыту Акселератора ФРИИ после первых продаж реальный размер рынка, который считается не на основе оценки размера от Gartner, а на основе отношения «средний чек к количеству доступных клиентов», в 99% случаев уменьшается – важно постоянно актуализировать этот размер!

На этапе, на котором работает Акселератор ФРИИ, один из важных вопросов – «юнит экономика». Действительно, выйти в прибыль для стартапа в первые годы обычно не получается т.к. все деньги реинвестируются в развитие. НО! Очень важно чтобы на каждой сделке компания зарабатывала: привлечение клиента стоит 5 тыс., обслуживание 3 тыс., а платит клиент 10 тыс., и мы зарабатываем 2 тысячи на каждой сделке. В большинстве случаев картина, когда клиент стоит 10 тысяч, а платит — 3, никогда не станет интересной для инвестора.

Ну и на этапе масштабирования компании действительно актуальным становится вопрос «почему вы не можете развиваться быстрее» – очень важно находить ограничения быстрого роста и придумывать инструменты для кратного роста.

Анонс:

Анонс:16 июля пройдет наш семинар на тему запуска новых продуктов в сфере ИБ при участии экспертов из Group IB, Управления «К» МВД РФ, ЦИБ ФСБ, Kaspersky Lab, Microsoft, Softline, Инфосистемы Джет и Acronis.

Начало в 18:00. Участие бесплатное, необходима регистрация.